Tổng quan về thẻ tín dụng

Thẻ tín dụng là gì?

Thẻ tín dụng (còn gọi là Credit Card) được phát hành năm 1951. Đây là loại thẻ ngân hàng cho phép “chi tiêu trước, trả tiền sau”. Có chức năng hỗ trợ người dùng chi tiêu, thanh toán mua sắm ngay cả khi tài khoản không có tiền.

Khi bạn dùng thẻ tín dụng, bên ngân hàng sẽ cấp một hạn mức tín dụng nhất định cho thẻ của bạn, bạn có thể chi tiêu, thanh toán với số tiền nằm trong hạn mức đó và khi đến hạn thanh toán bạn cần nạp/hoàn lại số tiền đã chi tiêu theo thỏa thuận của ngân hàng.

Hạn mức tín dụng được cấp tùy thuộc vào các điều kiện tài chính của từng khách hàng (mức thu nhập hàng tháng hoặc tài sản đảm bảo). Nếu bạn đáp ứng đủ điều kiện, ngân hàng sẽ cấp thẻ tín dụng và hạn mức tiêu dùng nhất định.

Thẻ tín dụng không chỉ là thẻ Visa. Thẻ tín dụng là thẻ có chức năng thanh toán quốc tế và có thể mang thương hiệu của Visa, MasterCard, American Express hay UnionPay…

Đặc điểm cấu tạo

Thẻ tín dụng có đặc điểm cấu tạo như sau:

-

Chất liệu: Nhựa trắng có 3 lớp

-

Lõi thẻ là lớp nhựa trắng cứng nằm giữa 2 lớp tráng mỏng’

-

Kích thước tiêu chuẩn: 8,5 cm x 5,5 cm x 0,07 cm.

-

Mặt trước thẻ:

-

Biểu tượng tổ chức quốc tế phát hành thẻ

-

Tên và logo: Của ngân hàng phát hành thẻ.

-

Số thẻ, tên: Của chủ thẻ được in nổi.

-

Thời gian hiệu lực của thẻ

-

Ký tự an ninh

-

Mặt trước thẻ tín dụng Visa

-

Mặt sau thẻ

-

Dải băng từ: Chứa các thông tin đã được mã hoá theo một tiêu chuẩn thống nhất như: Số thẻ, ngày hết hạn, các yếu tố kiểm tra an toàn khác.

-

Ô chữ ký dành cho chủ thẻ

-

Mã bảo mật CVV

-

Mặt sau thẻ tín dụng

Mặt sau thẻ tín dụng

Đặc điểm cấu tạo các loại thẻ tín dụng đa phần giống nhau, tuy nhiên mỗi một thương hiệu sẽ có biểu tượng, ký hiệu khác nhau. Bạn hãy tìm hiểu kỹ hơn về đặc điểm của thẻ tín dụng chi tiết nhất.

Có bao nhiêu loại thẻ tín dụng?

Thẻ tín dụng được phân theo các tiêu chí như: Thương hiệu, hạng thẻ, phạm vi sử dụng… Trong đó phổ biến nhất là phân chia theo phạm vi sử dụng:

-

Thẻ tín dụng nội địa: Cho phép người dùng thanh toán, chi trả các giao dịch trong phạm vi trong nước

-

Thẻ tín dụng quốc tế: Có thể sử dụng thẻ để thanh toán, giao dịch ở cả trong nước và quốc tế.

Ngoài ra chúng ta có thể phân chia theo nhu cầu của khách hàng:

-

Thẻ tín dụng tích điểm: cho phép bạn tích điểm khi phát sinh giao dịch bằng thẻ tín dụng. Bạn có thể đổi điểm tích lũy này lấy các quà tặng, ưu đãi và chương trình khuyến mãi.

-

Thẻ tín dụng hoàn tiền: Khi sử dụng thẻ này đi mua sắm, bạn sẽ được hoàn lại tiền theo một tỷ lệ nhất định cho mọi giao dịch.

-

Thẻ tín dụng chuyên rút tiền mặt: hỗ trợ khách hàng rút tiền từ thẻ tín dụng mà không bị mất phí và có thể rút được nhiều lần

-

Thẻ tích dặm: dành cho khách hàng thường xuyên di chuyển bằng máy bay. Với mỗi số tiền chi tiêu, bạn sẽ được tích dặm bay vào thẻ Bông Sen Vàng. Chủ thẻ có thể sử dụng số dặm bay này để đổi các dịch vụ của Vietnam Airlines, đồng thời cũng sẽ được hưởng những ưu đãi như dịch vụ phòng chờ hay trả góp vé máy bay với lãi suất 0%

Thẻ tín dụng (Credit Card)

Có nên dùng thẻ tín dụng hay không?

Bạn được gì khi sử dụng thẻ tín dụng?

-

Chi tiêu, mua sắm “thả ga” mà không cần đem theo tiền mặt

-

Có nhiều chương trình ưu đãi lớn cho chủ thẻ: Trả góp 0%, hoàn tiền…

-

Khách hàng khi sở hữu thẻ sẽ được mua các sản phẩm, sử dụng dịch vụ giải trí, mua sắm với mức giá thấp hơn nhiều so với thông thường.

-

Mua sắm online thuận tiện, thanh toán nhanh chóng

-

Thanh toán dễ dàng, nhanh chóng, linh hoạt cả trong và ngoài nước.

Lưu ý:

-

Bị tính lãi suất khi quá hạn: Hết thời gian miễn lãi (thông thường là 45 ngày), khách hàng sẽ bị tính lãi suất quá hạn

-

Có thể bị mất tiền nếu rơi hoặc làm mất thẻ tín dụng: Vì mặt sau của thẻ có số CVV nên kẻ gian có thể sử dụng thông tin này để thanh toán trực tuyến

-

Rút tiền mặt bị tính phí và lãi suất cao: Khách hàng sẽ bị tính phí khi rút tiền, đồng thời số tiền đã rút sẽ bị tính lãi từ thời điểm thực hiện giao dịch rút tiền mặt đến khi bạn trả lại số tiền này cho ngân hàng.

Ngân hàng được gì khi bạn sử dụng thẻ tín dụng?

-

Khi bạn sử dụng thẻ tín dụng, ngân hàng sẽ được hưởng phí giao dịch. Phí giao dịch này thường là 2% tổng số tiền bạn chi tiêu và phí này sẽ được cửa hàng/nhà hàng trả cho ngân hàng

-

Ngân hàng sẽ thu phí thường niên mỗi năm

-

Ngân hàng còn thu được lãi suất + phí phạt nếu bạn trả chậm, thông thường lãi suất từ 23 – 24%/năm

-

Khi bạn rút tiền mặt, ngân hàng sẽ thu phí rút + lãi rất cao tính theo ngày kể từ ngày bạn rút tiền mặt từ thẻ tín dụng chứ không cần đợi đến lúc sao kê.

Thẻ tín dụng đem lại nhiều lợi ích cho cả khách hàng lẫn ngân hàng. Thẻ tín dụng như một công cụ tài chính, nếu bạn hiểu rõ và sử dụng đúng thì thẻ tín dụng giúp bạn rất nhiều khi chi tiêu, mua sắm hàng ngày. Bạn hãy tìm hiểu kỹ các chức năng lợi ích của thẻ tín dụng qua bài viết “có nên mở thẻ tín dụng” để đưa ra quyết định phù hợp với nhu cầu của bản thân.

Các chức năng của thẻ tín dụng

Thẻ tín dụng có 3 chức năng chính như sau:

Thứ nhất, thanh toán chậm: Bạn được dùng thẻ tín dụng thực hiện chi tiêu trước đối với bất cứ giao dịch nào như thanh toán hóa đơn, mua sắm trực tuyến, đặt phòng, đặt vé máy bay… Sau đó bạn sẽ trả tiền cho ngân hàng khi đến hạn thanh toán theo quy định. Bạn sẽ có thời gian khoảng 45 ngày để hoàn trả số tiền đã chi tiêu cho ngân hàng mà không bị áp dụng lãi suất. Sau thời hạn này, ngân hàng sẽ tính lãi suất số tiền đã chi tiêu như lãi suất cho vay (mức lãi suất tùy mỗi ngân hàng).

Thứ hai, rút tiền mặt: Bạn có thể rút tiền mặt từ thẻ tín dụng nếu có nhu cầu cấp bách, tuy nhiên nên hạn chế tối đa việc rút tiền bởi phí rút tiền vô cùng cao. Thông thường các ngân hàng thu phí là 2% – 4% số tiền rút, đồng thời số tiền đã rút sẽ bị tính lãi ngay từ thời điểm chủ thẻ rút tiền.

Rút tiền thẻ tín dụng

Thứ ba, trả góp 0%: Khách hàng có cơ hội trả góp với lãi suất 0% khi thanh toán bằng thẻ tín dụng tại các cửa hàng hoặc trang thương mại điện tử, giúp giảm bớt gánh nặng tài chính khi có nhu cầu sở hữu món hàng mình yêu thích.

Để biết cách sử dụng thẻ tín dụng với mỗi chức năng cụ thể bạn đọc xem thêm trong bài viết “Cách sử dụng thẻ tín dụng an toàn“

Điều kiện và thủ tục làm thẻ tín dụng

4

Với thẻ ghi nợ, bạn chỉ cần mang CMND tới quầy giao dịch là có thể mở thẻ. Tuy nhiên, để làm được thẻ tín dụng khách hàng phải chứng minh tài chính. Vì thế, để tiết kiệm thời gian, bạn nên chuẩn bị những giấy tờ sau trước khi đến ngân hàng yêu cầu mở thẻ.

Điều kiện mở thẻ tín dụng

4 điều kiện phát hành thẻ tín dụng quan trọng nhất bao gồm:

-

Nguồn tài chính ổn định: có thể chứng minh bằng thu nhập hàng tháng hoặc tài sản bảo đảm

-

Sinh sống tại khu vực được hỗ trợ mở thẻ

-

Uy tín tín dụng: Trước khi phát hành thẻ, ngân hàng sẽ kiểm tra lịch sử tín dụng của bạn. Nếu bạn đang rơi vào nhóm nợ xấu thứ 2 trở lên, bạn có thể sẽ gặp khó khăn để được chấp nhận mở thẻ

-

Điều kiện khác: Ngoài 3 yếu tố cơ bản trên, một vài yêu cầu khác như: chủ thẻ chính phải trên 18 tuổi, là n

Thủ tục mở thẻ tín dụng

Mỗi ngân hàng sẽ yêu cầu hồ sơ mở thẻ khác nhau nhưng nhìn chung đều yêu cầu các loại giấy tờ sau:

-

Giấy chứng minh thông tin cá nhân: Hộ chiếu/ Chứng minh nhân dân / Chứng minh Quân đội

-

Hồ sơ thông tin cư trú: Sổ hộ khẩu/ Bằng lái xe

-

Hồ sơ chứng minh tài chính: Sao kê lương, phiếu lương,….

-

Giấy tờ chứng minh công việc: Hợp đồng lao động/ Quyết định nâng lượng, bổ nhiệm,….

Nếu bạn không làm việc tại một doanh nghiệp, tổ chức nào hay không nhận lương chuyển khoản thì vẫn có thể mở thẻ tín dụng không cần chứng minh thu nhập.

Sau khi chuẩn bị đầy đủ các giấy tờ trên, bạn mang hồ sơ tới các quầy giao dịch yêu cầu mở thẻ hoặc lựa chọn mở thẻ tín dụng online và nhận thẻ ngay tại nhà.

Những lưu ý khi dùng thẻ để không “dính bẫy” tài chính

Thẻ tín dụng nếu không hiểu rõ và sử dụng đúng cách, bạn có thể sẽ sa lầy vào “bẫy tài chính”. Do đó bạn cần lưu ý một số điều như sau:

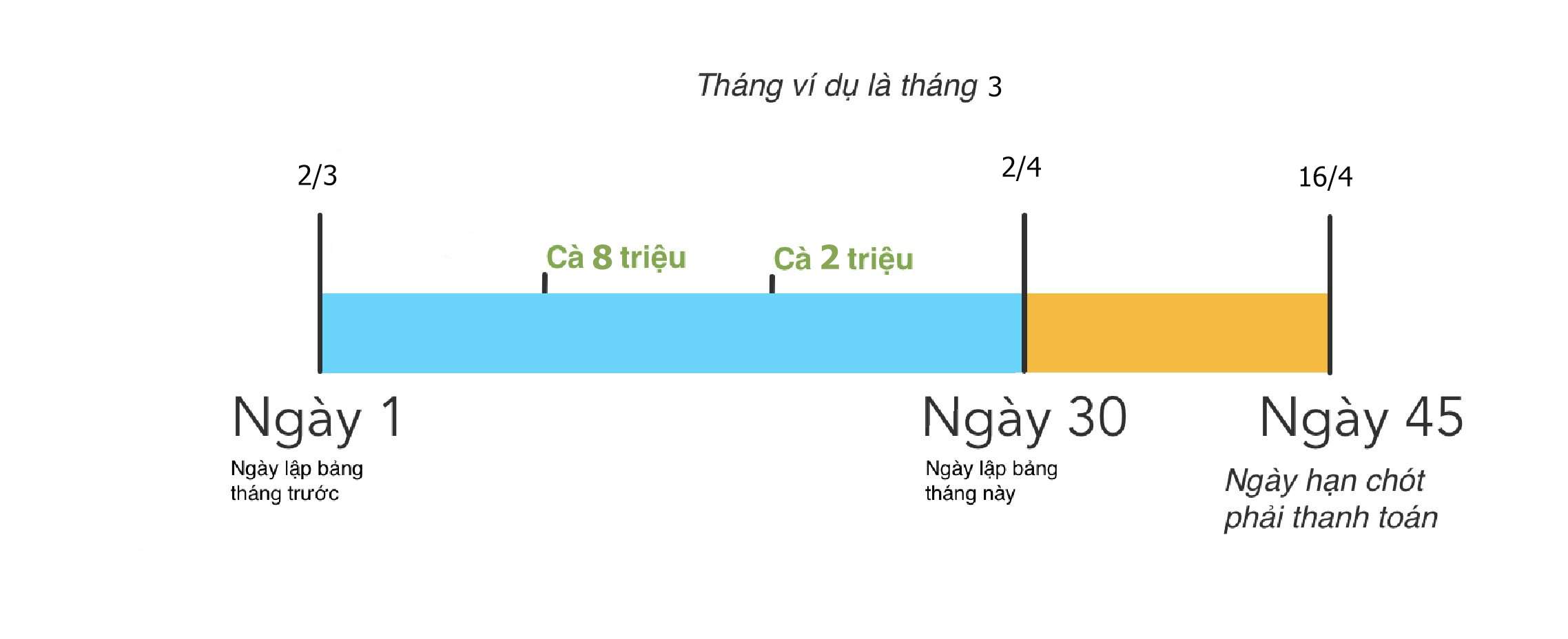

Nắm rõ về ngày thanh toán/ngày sao kê

Thông thường ngân hàng có 45 ngày miễn lãi cho chủ thẻ tín dụng (tính từ ngày sao kê tháng này đến ngày sao kê tháng tiếp theo và cộng thêm 15 ngày). Thời gian miễn lãi là khoảng thời gian mà ngân hàng cho phép bạn được thanh toán các khoản đã sử dụng số tiền trong thẻ tín dụng của mình mà không cần phải trả thêm bất kỳ khoản phí nào khác. Sau khoảng thời gian miễn lãi bạn sẽ phải trả nợ tín dụng cùng khoản tiền là lãi suất tính theo số dư nợ của bạn.

Bạn có thể xem ví dụ minh họa sau:

Ví dụ minh họa

Nhìn vào hình minh họa trên có thể thấy, nếu bạn thanh toán khoản tiền chi tiêu trong tín dụng cho tất cả các giao dịch phát sinh trong khoảng thời gian từ ngày 2/3 – 2/4 (ngày chốt sao kê) cộng thêm 15 ngày (tức là đến ngày 16/4 – hạn chót thanh toán tháng 3) thì sẽ không bị tính lãi. Bởi khoảng thời gian này chính là 45 ngày miễn lãi.

Còn nếu bạn thanh toán dư nợ từ sau ngày 16/4, sẽ phải trả nợ tín dụng cùng khoản tiền là lãi suất tính theo dư nợ tín dụng của bạn.

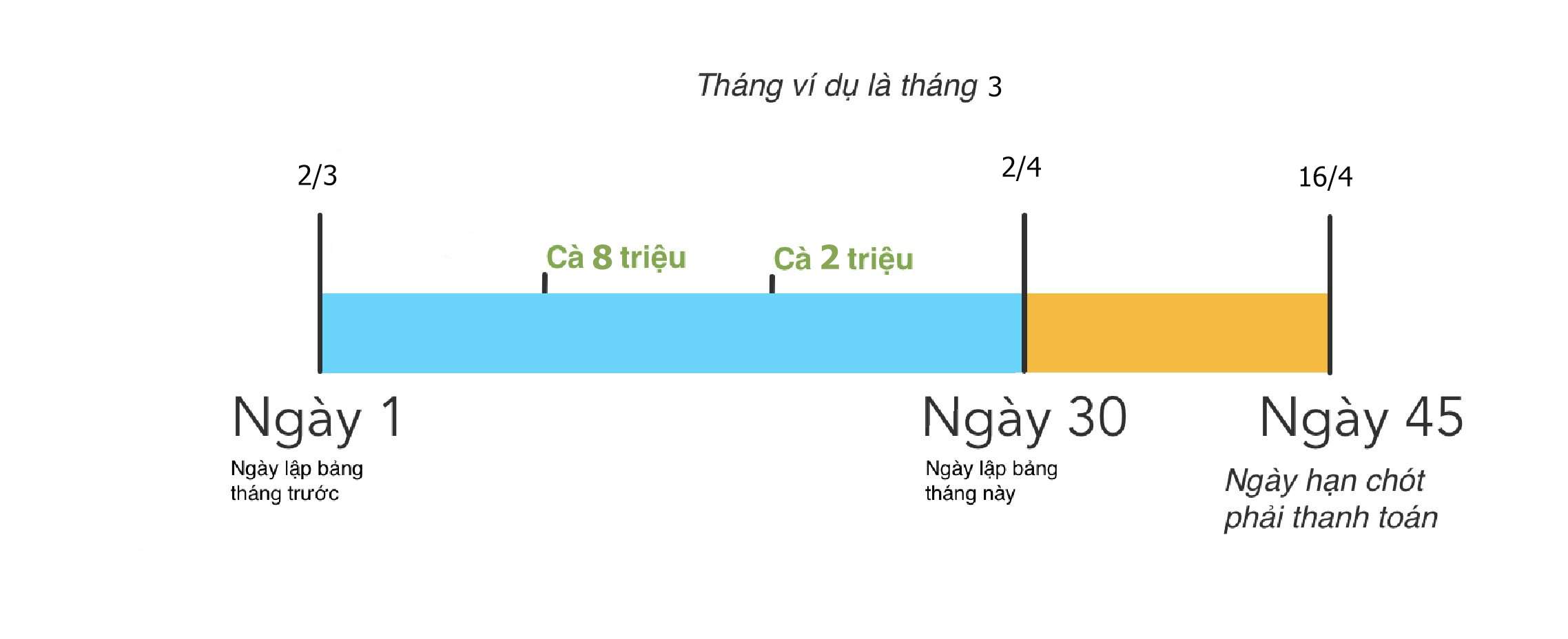

Nắm rõ cách ngân hàng tính lãi suất thẻ tín dụng

Chúng ta cùng xem lại ví dụ dưới đây:

Ví dụ minh họa

Trường hợp 1: Tháng 1 bạn chi tiêu 10 triệu với 2 lần giao dịch (xem ví dụ minh họa), ngày 2/4 ngân hàng gửi bảng sao kê. Bạn thanh toán toàn bộ 10 triệu trước ngày 16/4 sẽ không bị tính lãi suất

Trường hợp 2: Bạn chi tiêu 10 triệu nhưng đến ngày 16/4 bạn không trả đủ số tiền 10 triệu cho ngân hàng. Bạn sẽ bị tính lãi suất theo quy định của ngân hàng. Cụ thể: Ví dụ bạn chi tiêu 10 triệu vào ngày 16/3, đến 16/4 bạn không trả sẽ bị tính lãi suất 30 ngày (nghĩa là lãi suất sẽ được tính từ ngày phát sinh chi tiêu đó cho đến ngày hạn chót thanh toán). Lãi ngày thì sẽ lấy lãi năm chia 365 và nhân với số ngày bị tính lãi.

Trường hợp 3: Bạn chi tiêu 8 triệu vào ngày 10/3, chi tiêu thêm 2 triệu vào ngày 16/3, đến ngày 20/3 bạn trả 5 triệu vào thẻ, tuy nhiên đến ngày 16/4 là hạn chót thanh toán bạn không trả nốt 5 triệu còn lại thì ngân hàng sẽ tính lãi như sau:

-

10/3 – 15/3: Tính lãi trên số nợ 8 triệu

-

16/3 – 20/3: Tính lãi trên số nợ 10 triệu (vì chi tiêu thêm 2 triệu)

-

20/3 – 16/4: Tính lãi trên dư nợ 5 triệu (vì đã trả 5 triệu ngày 20/3)

Lưu ý: Khi sử dụng thẻ tín dụng hãy trả nợ càng sớm càng tốt, có bao nhiêu trả bấy nhiêu. Nếu tháng này bạn không trả đủ số tiền nợ trong sao kê, tháng sau không nên sử dụng vì mọi chi tiêu sẽ bị tính lãi.

Bảo mật thông tin thẻ

Thẻ tín dụng không yêu cầu nhập PIN khi giao dịch tại các quầy thanh toán. Vì thế nếu bạn để lộ thông tin thẻ hoặc làm mất thẻ, kẻ gian sẽ có thể dùng thẻ tín dụng của bạn thanh toán 1 cách dễ dàng. Khi bị mất thẻ bạn hãy gọi điện đến ngân hàng để yêu cầu khóa thẻ. Ngoài ra, bạn nên xóa 3 số CSC ở mặt sau của thẻ đi hạn chế rủi ro lộ thông tin có thể xảy ra.

Khi thanh toán ở các quầy giao dịch, hãy chú ý khi đưa thẻ cho nhân viên thanh toán đề phòng bị chụp lại thông tin thẻ.

Không nên mở quá nhiều thẻ tín dụng

Sở hữu quá nhiều thẻ tín dụng bạn sẽ không kiểm soát được việc chi tiêu, có thể dẫn tới mất cân đối tài chính, từ đó không hoàn trả đúng hạn tổng dư nợ cho ngân hàng, khiến số tiền đã sử dụng bị tính lãi, bị ngân hàng áp dụng lãi suất quá hạn.